空き家に係る譲渡所得の特別控除の特例の創設|平成28年度税制改正解説

適切な管理が行われていない空き家が地域住民の生活環境に悪影響を及ぼしていることを踏まえ、こうした空き家の発生を抑制する観点から、固定資産税については、平成27年度税制改正において、市町村長が特定空家等(周辺の生活環境の保全を図るために放置することが不適切な状態である空家等)の所有者等に対して周辺の生活環境の保全を図るために必要な措置をとることを勧告した場合は、当該特定空家等の敷地について、固定資産税等の住宅用地特例の対象から除外することとされました。

空き家に係る固定資産税の住宅用地特例の見直し|平成27年度税制改正解説

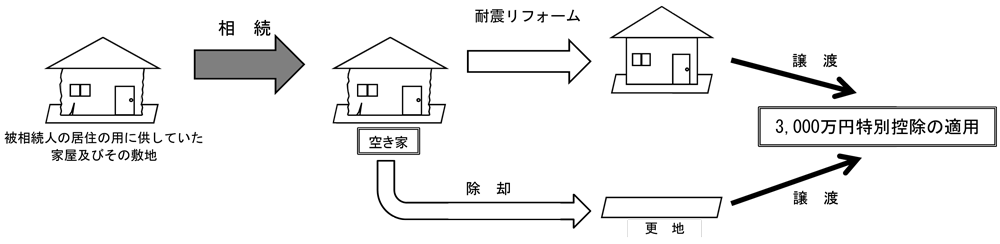

平成28年度税制改正においては、こうした空き家問題の更なる解消をすすめるため、相続により生じた空き家であって、旧耐震基準しか満たしていないものに関し、相続人が必要な耐震改修又は除却を行ったうえで、家屋又は土地を売却した場合の譲渡所得税について、特別控除を導入することとされました。

空き家に係る譲渡所得の特別控除の特例の概要

相続時から3年を経過する日の属する年の12月31日までに、被相続人の居住の用に供していた家屋を相続した相続人が、当該家屋(耐震性のない場合は耐震リフォームをしたものに限り、その敷地を含む。)又は除却後の土地を譲渡した場合には、当該家屋又は除却後の土地の譲渡益から3,000万円を控除することができることとする。

適用期限

平成28年4月1日から平成31年12月31日までの間の譲渡

主な適用要件

- 相続した家屋は、昭和56年5月31日以前に建築された家屋(区分所有建築物(マンション等)を除く。)であって相続発生時に、被相続人以外に居住者がいなかったこと。

- 譲渡をした家屋又は土地は、相続時から譲渡時点まで、居住、貸付け、事業の用に供されていたことがないこと。

- 譲渡価額が1億円を超えないこと。

(現行制度)居住用家屋の譲渡所得の3,000万円特別控除の特例の対象

- 居住用家屋及びその敷地の譲渡

- 災害により滅失した居住用家屋の敷地又は居住の用に供していた家屋及びその敷地を居住の用に供されなくなった日から3年を経過する日の属する年の12月31日までに譲渡

(平成28年度改正)空き家に係る譲渡所得の特別控除の特例の創設

(平成28年度税制改正大綱抜粋)

空き家に係る譲渡所得の特別控除の特例の創設

相続の開始の直前において被相続人の居住の用に供されていた家屋(昭和56年5月31日以前に建築された家屋(区分所有建築物を除く。)であって、当該相続の開始の直前において当該被相続人以外に居住をしていた者がいなかったものに限る。以下「被相続人居住用家屋」という。)及び当該相続の開始の直前において当該被相続人居住用家屋の敷地の用に供されていた土地等を当該相続により取得をした個人が、平成28年4月1日から平成31年12月31日までの間に、次に掲げる譲渡(当該相続の時から当該相続の開始があった日以後3年を経過する日の属する年の12月31日までの間にしたものに限るものとし、当該譲渡の対価の額が1億円を超えるものを除く。)をした場合には、当該譲渡に係る譲渡所得の金額について居住用財産の譲渡所得の3,000万円特別控除を適用することができることとする。

①当該被相続人居住用家屋(次に掲げる要件を満たすものに限る。)の譲渡又は当該被相続人居住用家屋とともにするその敷地の用に供されている土地等の譲渡

- イ 当該相続の時から当該譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。

- ロ 当該譲渡の時において地震に対する安全性に係る規定又はこれに準ずる基準に適合するものであること。

②当該被相続人居住用家屋(イに掲げる要件を満たすものに限る。)の除却をした後におけるその敷地の用に供されていた土地等(ロに掲げる要件を満たすものに限る。)の譲渡

- イ 当該相続の時から当該除却の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。

- ロ 当該相続の時から当該譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。

(注1)当該譲渡の対価の額と当該相続の時から当該譲渡をした日以後3年を経過する日の属する年の12月31日までの間に当該相続に係る相続人が行った当該被相続人居住用家屋と一体として当該被相続人の居住の用に供されていた家屋又は土地等の譲渡の対価の額との合計額が1億円を超える場合には、本特例は適用しない。

(注2)本特例は、確定申告書に、地方公共団体の長等の当該被相続人居住用家屋及び当該被相続人居住用家屋の敷地の用に供されていた土地等が上記①又は②の要件を満たすことの確認をした旨を証する書類その他の書類の添付がある場合に適用するものとする。

(注3)相続財産に係る譲渡所得の課税の特例との選択適用とするほか、居住用財産の買換え等の特例との重複適用その他所要の措置を講ずる。

(参考)

自民党ホームページ : 平成28年度税制改正大綱

財務省ホームページ : 税制メールマガジン