国外財産にかかる相続税・贈与税の納税義務

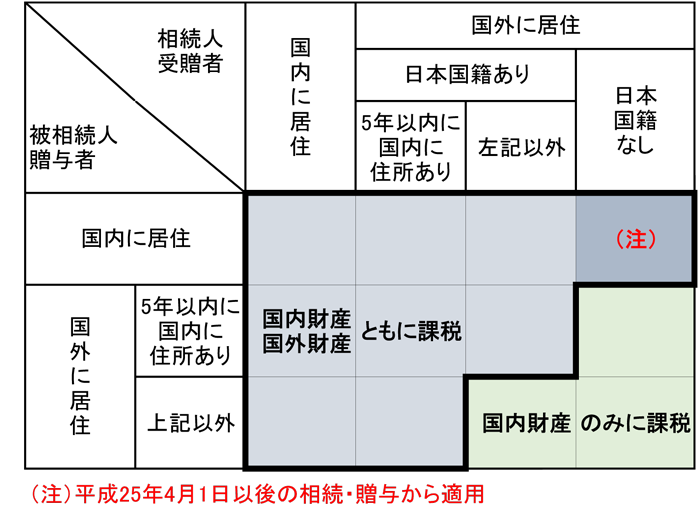

相続若しくは遺贈又は贈与により取得した財産にかかる納税義務については、

- 「国内財産・国外財産とも(全世界財産)に課税される者(無制限納税義務者)」と

- 「国内財産にのみ課税される者(制限納税義務者)」

に大別されます。

この相続税・贈与税の納税義務は、財産を取得した相続人・受贈者のみならず、亡くなられた被相続人や贈与者を含め、日本に住所があるのかないのか、をベースに判定されます。

【相続税・贈与税の納税義務の範囲】

上の図からもわかるように、日本国内にある財産については、いかなるケースにおいても、相続税・贈与税の課税対象になります。

一方で、「国内財産にのみ課税される者(制限納税義務者)」に該当すれば、国外財産(海外財産)については、相続税・贈与税が課税されません。

しかし、現在は、国外財産(海外財産)について、相続税・贈与税が課税されないケースは、度重なる税制改正により、かなり制限されています。

平成25年度税制改正

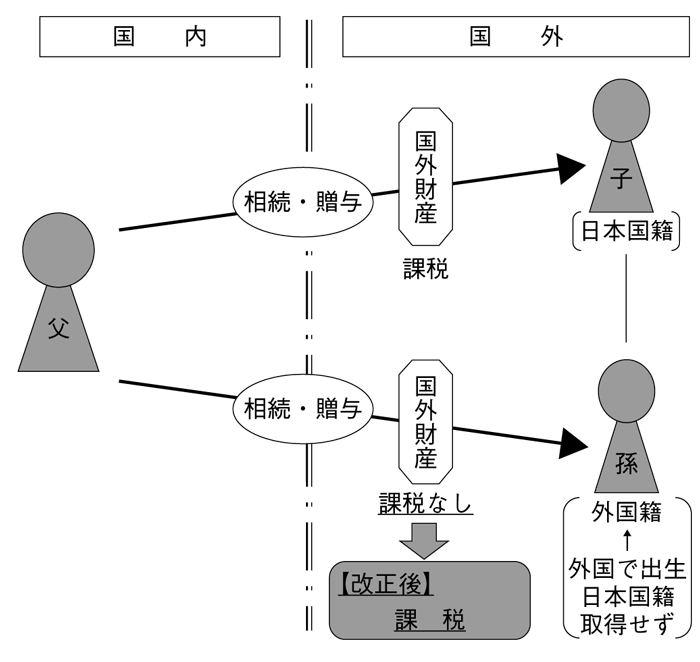

平成25年度税制改正により、現在は、親が日本に居住しているケースでは、いかなるケースにおいても全世界財産が相続税・贈与税の課税対象となります

下図のように、父が日本に居住していて、子と孫が海外に居住しているケースでは、日本国籍を有する子には、国外財産(海外財産)にも相続税・贈与税が課税される一方で、日本国籍を有しない孫には、課税されませんでした。

そこで、子や孫に相続税や贈与税が課税されない国の外国籍を取得させることにより、国外財産(海外財産)への課税を免れる租税回避行為が行われていました。

これが問題視され、税制改正により、平成25年4月1日以後は、外国籍の子や孫にも、国外財産(海外財産)に相続税・贈与税が課税されることになりました。

親が海外に移住することは事実上難しいケースも多いことから、この改正により、相続税・贈与税の課税を回避するのはかなり難しくなっています。

国外財産について日本の相続税・贈与税の対象とならないケース

上記の例ですと、

父が海外に移住(国籍・海外居住期間を問わず)すれば、外国籍の孫への国外財産(海外財産)の相続・贈与については、日本の相続税・贈与税の対象とはなりません。

また

海外に居住する日本国籍を持つ子への国外財産(海外財産)の相続・贈与については、父が海外に移住し、父・子ともに5年以内に日本に住所がないときに限り、日本の相続税・贈与税の対象となりません。

いずれの場合も、親が海外に移住する必要があります。

(参考)財務省ホームページ : 平成25年度税制改正の解説-相続税法の改正