不動産投資の消費税還付スキーム

不動産投資における消費税還付スキームの現状

土地活用や相続税対策で、アパート・マンションを建築した場合、その建築した建物のなかには「消費税」が含まれています。

建築代金が税抜きで1億円だとすると、建築代金にかかる消費税は、現行税制の8%で800万円、平成27年10月以降は10%で1000万円にもなります。

消費税率のアップにより、支払った多額の消費税について還付を受けることができれば、物件の利回りや資金繰りに大きなメリットがあります。

しかし、アパート・マンションなどの住宅の家賃については、消費税が「非課税」すなわち消費税の課税対象となる売上ではなく、原則的に消費税の申告義務もないため、あえて申告して消費税の還付を受けることについて、税務署は厳しい目を向けています。

平成22年4月の税制改正により、消費税還付スキームに一定の歯止めがかけられました。また平成23年8月30日には、消費税不正還付未遂罪が設けられ、大口・悪質は不正還付請求事案について、厳正な対応がなされています。平成25年には、上場会社社長が不正に消費税の還付を受けたとしてメディアで大きく取り上げられ、消費税還付申告の状況は、ますます厳しくなっています。

確かに、平成22年の消費税改正により行われた、いわゆる「自販機スキーム」封じは、はじめてアパート・マンションを建設する人の、自動販売機の設置など少額の課税売上を計上することによる消費税の還付を封じ込めるものでありましたが、一方で、正規の手続きのもと、合法的に消費税の還付を受ける方法も残されています。「消費税還付」=「危険」のようなイメージがついている事実は否めません。しかし、税制上、アパート・マンション建築に係る消費税の還付を受けることができなくなったのは、それまで主流であったケースであり、手間と時間をかければ、原則的には、まだまだ消費税の還付は可能なのが実情です。

今回は、このような現行法における消費税還付スキームについてレポートします。

消費税還付スキームの概要

給与所得者や年金所得者が、はじめてアパート・マンションを建築・購入される場合は、原則として免税事業者となります。免税事業者は消費税の納税義務がありませんので、申告書を提出することもできません。ですので、消費税の還付を受けるために、前提として「課税事業者選択届出書」を提出し、課税事業者になっておく必要があります。

建物に係る消費税の還付税額は、課税売上の割合に応じて計算されます。そこで、還付額を増やすために、この課税売上を工夫します。

また、賃貸建物に係る消費税の還付を受けた後でも、調整対象固定資産に係る消費税額の調整を受けることにより、還付を受けた消費税を2~3年後になって返還しなければならなくなる場合があります。これを回避するために、該当課税期間に免税事業者になるか、簡易課税制度を選択します。

以上が消費税還付スキームの概要です。

平成22年改正の影響

平成22年度の消費税の改正では、免税事業者が「消費税課税事業者選択届」を提出し、2年間の選択強制適用期間中にアパート・マンションなどの調整対象固定資産を取得した場合には、その後3年間は免税事業者に戻ること及び簡易課税を選択することが禁止されました。これにより、調整対象固定資産に係る調整計算が行われ、初年度に還付を受けた消費税は3年後に返還を求められることになりました。

ここで、ポイントは、『免税事業者が「消費税課税事業者選択届書」を提出し、2年間の強制適用期間中にアパート・マンションなどの調整対象固定資産を取得した場合』という文言です。すなわち、もともと課税事業者で「消費税課税事業者選択届書」を提出する必要のない方、また「消費税課税事業者選択届出書」を提出した場合でも、2年間の強制適用期間適用後に調整対象固定資産を取得した場合には、改正前と同様、調整対象固定資産制度の適用を回避することができるので、還付金の3年後の返還の必要はなくなるのです。

現行法上これから不動産投資をして消費税還付を受けられる具体例

ここでは、「消費税課税事業者選択届」を提出して消費税の還付を受けることができる具体例として、個人と法人の2ケースをご紹介します。

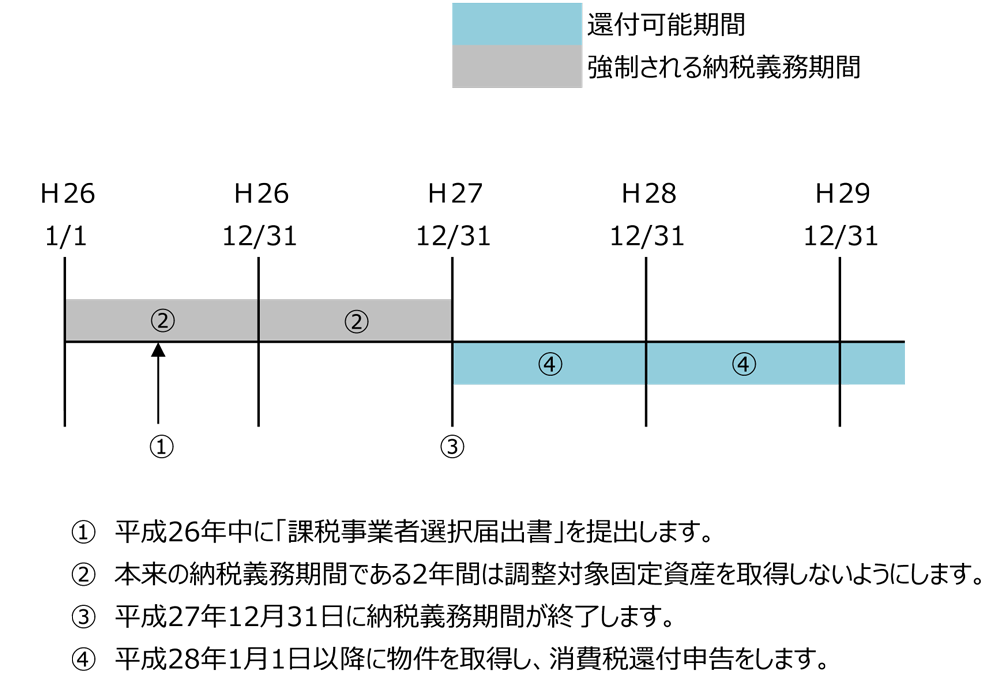

今回はじめてアパート・マンションの建築・購入をする個人の場合

(給与・年金収入などのみの場合)

平成26年中に「消費税課税事業者選択届出書」を提出しておけば(これにより、平成26年から課税事業者となることができ、個人の場合は平成27年で選択強制適用期間は終了します)、平成28年以降の完成引き渡しで消費税の還付を受けることができます。

平成26年12月に「消費税課税事業者選択届出書」を提出した場合には、最短で1年1か月で還付が可能となります。

本人がすでに複数の賃貸不動産を所有している場合には、まだ不動産を所有していない配偶者名義でのアパート・マンション建築により、消費税の還付を受けることができます。

また、下記の設立した法人名義でアパート・マンションを建築して消費税の還付を受けることも可能です。

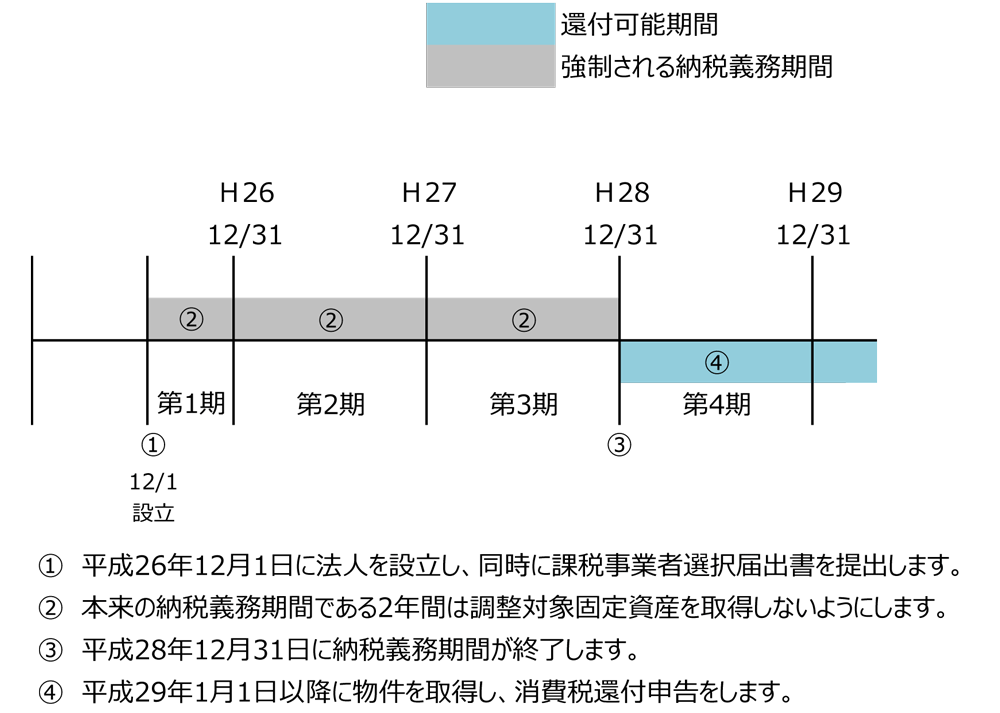

法人を設立してアパート・マンションの建築・購入をする場合

設立第1期中に「消費税課税事業者選択届出書」を提出しておけば、第3期で選択強制適用期間は終了しますので(個人の場合と期間のカウント方法が異なります)、第4期以降の完成引き渡しで消費税の還付を受けることができます。

設立第1期の、平成26年12月に「消費税課税事業者選択届出書」を提出した場合には、最短で2年1か月で還付が可能となります。

同時に、個人で所有している賃貸建物を、相続税対策や所得税対策などにからめて、設立した法人に売却すれば、還付額が大幅にアップします。

上記の方法によれば(その他還付可能法人を購入するなどの荒業もあるようですが)、良い悪いは別にして、いわゆる改正前に利用されていた「自販機スキーム」であっても、現行法で還付を受けることが可能です。ただし、税務署の見る目は以前より厳しくなっていることにはくれぐれもご注意ください。