相続税の連帯納付義務

相続税の連帯納付義務とは

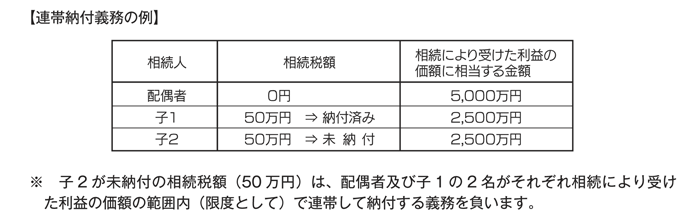

相続税の納付については、各相続人等が相続又は遺贈により受けた利益の価額を限度として、お互いに連帯して納付しなければならない義務があります(相続税法第34条第1 項)。

このため、相続人の中のどなたかが相続税を納付しない場合には、他の相続人は、たとえ自身の相続税の納付が済んでいても、納付していない相続人の相続税や延滞税などについて、納付を求められることになります。

平成23年度・平成24年度税制改正

この相続税の連帯納付義務については、従来から、

- 当初の申告時に相続人等が連帯納付義務を十分に認識しておらず、また、他の相続人等の納税義務の履行状況が分からないため、連帯納付義務者にとっては、突然に納付を求められる場合があること

- 連帯納付義務者が連帯納付義務を履行する時点では長期間が経過しており、既に多額の延滞税が加わっている場合もあること

- 担保を提供の上で延納しているのに、担保価値の下落リスクを税務当局ではなく担保を提供した者以外の納税者が負うこととなっていること

等の問題点が指摘されていました。

こうした問題に対応するため、平成23年度税制改正及び平成24年度税制改正を経て、連帯納付義務制度については、現在、次のような取り扱いとなっています。

連帯納付義務が解除される場合(平成24年度税制改正)

次の場合には、連帯納付義務が解除されます。

① 申告期限等から5年を経過した場合(注)

② 担保を提供して延納又は納税猶予の適用を受けた場合

(注)5年経過時点で既に連帯納付義務の履行を求められているものについては、継続して履行を求められます。

(参考)徴収権の消滅時効・・・5年(国税通則法72条)

〔平成24年4月1日以後に申告期限等が到来する相続税について適用されています。同日において未納となっている相続税についても、同様の扱いとされます。〕

連帯納付義務に関する通知等(平成23年度税制改正)

相続税の連帯納付義務(相続税法第34条第1項)に関する手続きの概要は、次のとおりです。

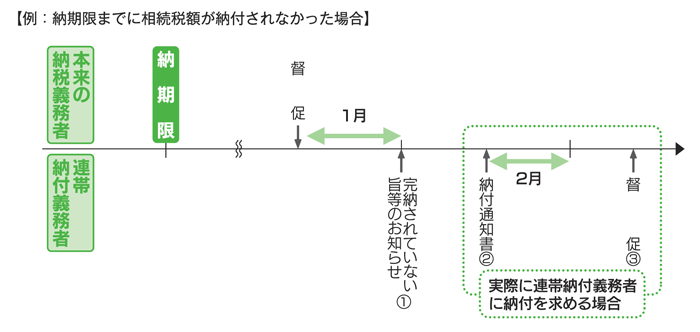

- 相続税について督促状が発せられて1月を経過しても完納されない場合には、連帯納付義務者に対して完納されていない旨等のお知らせが送付されます。

- 連帯納付義務者に対して納付を求める場合には、連帯納付義務者に納付すべき金額や納付場所等を記載した納付通知書が送付されます。

- 納付通知書が送付された日から2月を経過しても完納されない場合は、連帯納付義務者に対して督促状が送付されます。

連帯納付義務者が納付する場合の延滞税の軽減等(平成23年度税制改正)

連帯納付義務者が相続税法第34条第1項の規定による連帯納付義務に係る相続税に併せて納付する場合の延滞税が軽減され、原則として延滞税に代えて利子税を納付することとなります。

(注)本来の納税義務者の延滞税の額が軽減されるものではありません。

贈与税の連帯納付義務

贈与税の納税についても、受贈者が贈与税を納付していない場合には、贈与者は、贈与した財産の価額に相当する金額を限度として連帯して納付しなければならない義務があります(相続税法第34条第4項)。

(参考)

財務省ホームページ :

平成23年度税制改正の解説-相続税法の改正

平成24年度税制改正の解説-相続税法の改正

国税庁ホームページ :

延納・物納申請等の手続