グリーン投資減税で大型節税-太陽光発電設備は即時償却可能

グリーン投資減税

環境関連投資促進税制

(エネルギー環境負荷低減推進設備等を取得した場合の特別償却又は税額控除)

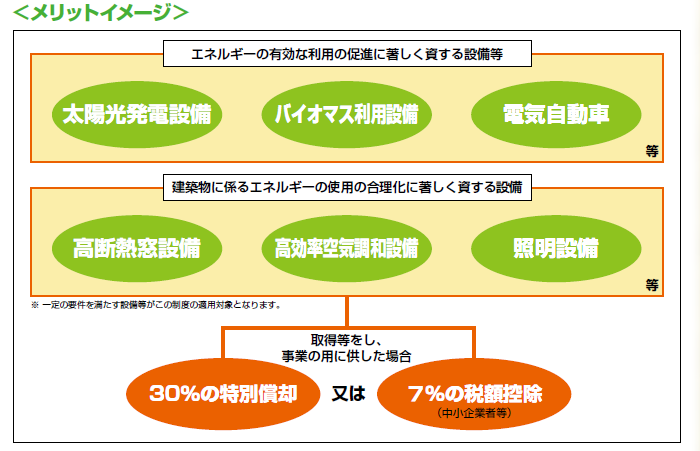

青色申告書を提出する法人又は個人が、グリーン投資減税対象設備を取得し、かつ1年以内に事業の用に供した場合に、取得価額の30%特別償却又は7%税額控除のいずれかを選択し税制優遇が受けられる制度です。

税額控除は中小企業者等のみ適用できます。

グリーン投資減税の概要と対象者

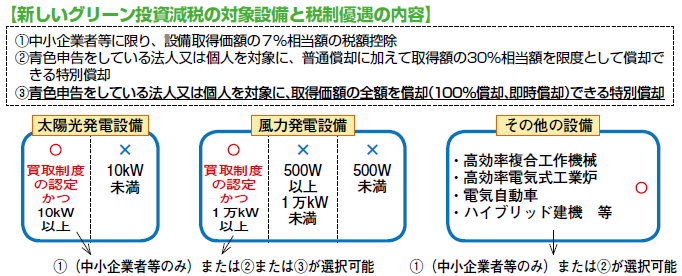

(1)普通償却に加えて、基準取得価額(計算基礎となる価額)の30%特別償却及び即時償却が可能

平成25年4月1日から平成28年3月31日までの期間内に取得等し、その日から1年以内に事業の用に供した場合、事業の用に供した日を含む事業年度において30%の特別償却ができます。

限度額まで償却しなかった場合の繰越しは、翌事業年度に限り可能です。

太陽光発電設備は「即時償却」が可能

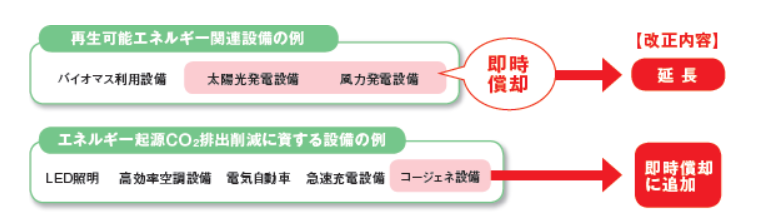

太陽光発電設備、風力発電設備及び熱電併給型動力発生装置については、平成27年3月31日まで(平成25年税制改正により延長)の期間内に取得等して、その日から1年以内に事業の用に供した場合、事業の用に供した日を含む事業年度において「即時償却」、すなわち初年度に全額損金とすることができます。

(平成25年度税制改正)

(2) 中小企業者等に限り、基準取得価額の7%相当額の税額控除が可能

中小企業者等は、特別償却及び即時償却に加え、7%の税額控除との選択が可能です。

ただし、供用年度の所得に対する法人税の額(個人の場合は供用年の事業所得に係る所得税の額)の20%相当額が税額控除の限度となります。

事業に使用し始めた年度において取得価額の7%まで控除できなかった場合、税額控除限度額の繰越しは、翌事業年度に限り可能です。

(3) 適用期間

平成25年4月1日から平成28年3月31日までの期間内

(即時償却については平成27年3月31日までの期間内)

※太陽光・風力発電設備の即時償却は平成25年3月31日までの適用期間でしたが、平成25年度税制改正において、即時償却は平成27年3月31日までに延長されました。

ご注意!

「個人」におけるグリーン投資減税の適用は、「事業所得」における計算に限定されます。

- 自宅に設置した太陽光発電の余剰電力の売却収入は、「雑所得」となりますので、グリーン投資減税の適用を受けることはできません。

(参考)国税庁質疑応答事例 : 自宅に設置した太陽光発電設備による余剰電力の売却収入 - 賃貸アパートに設置した太陽光発電の余剰電力の売却収入は、「不動産所得」になりますので、グリーン投資減税の適用を受けることはできません。

(参考)国税庁質疑応答事例 : 賃貸アパートに設置した太陽光発電設備による余剰電力の売却収入

グリーン投資減税の対象となる太陽光発電設備

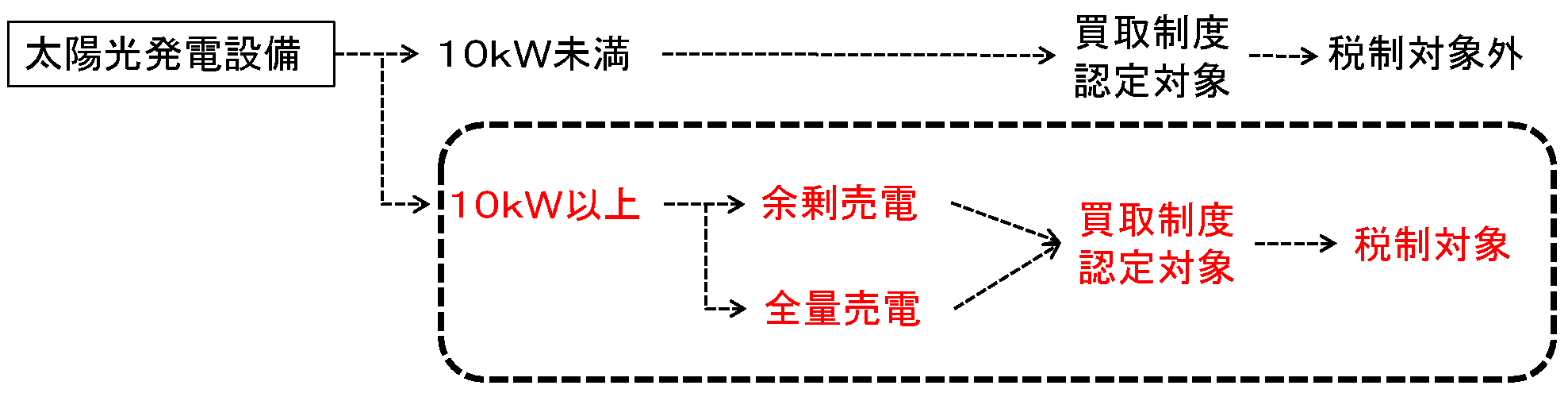

- 太陽光発電設備を導入する場合には、固定価格買取制度の設備認定を受けなければ、グリーン投資減税(7%税額控除、30%特別償却、即時償却のいずれも)の適用が受けられません。

- 固定価格買取制度の設備認定は、10kW以上の場合、余剰売電、全量売電のどちらかを設置者が選択します。

- 固定価格買取制度の設備認定は、発電設備を設置するエリアを管轄する地方経済産業局へ申請します。申請してから認定まで、1ヶ月程度かかります。(太陽光発電の場合)

- 固定価格買取制度の認定を受けないと、電力会社との特定契約が結べないことになっています。

- 固定価格買取制度の認定の詳細は、経済産業省資源エネルギー庁ホームページをご確認下さい。

- 国又は地方公共団体の補助金等をもって取得等したものは平成25年度税制改正により制度の対象外となりました。

太陽光発電-確実な投資で大型の節税が可能に

投資回収が固定買取制度により確実に見込まれるのであれば、即時償却で初年度に全額損金算入することができるので、投資額に応じた大型の節税が可能となります。

平成25年度の買取価格(2013年4月~2014年3月) → 10kW以上/36円+税/20年間

平成26年度の買取価格(2014年4月~2015年3月) → 10kW以上/32円+税/20年間